2015年11月13日

SaaSのメトリクス:チャーン率のベンチマーキング ― 1500社以上のSaaS企業のチャーン率を分析

(2015-10-20)by Clement Vouillon

本記事は、原著者の許諾のもとに翻訳・掲載しております。

~1500社以上のSaaS企業のチャーン率を分析~

この投稿は私が書いているSaaS業界に関する記事の連載の一部です。引き続きの投稿をお知らせしますので、 ぜひ私たちのMediumチャンネルに登録してください 。

チャーンは、おそらく最も考証されているSaaSのメトリクスのうちの1つでしょう。本記事では、チャーンを定義したり、一般的なコンセプトを話すことはしません( そのような 内容を書いた 素晴らしい資料 は山ほどあります)。その代りに、4つのSaaSベンチマークを分析し、実際のチャーン数を見ていきましょう。

今回、分析をする4つのベンチマークは、 Pacific Crestの調査 、 データをオープンにしているスタートアップ 、 Totangoの年次SaaS調査 、 Grooveのスモールビジネスコンバージョン調査 です。(もし他のベンチマークをご存知なら教えてください=> @clemnt )

具体的な数字に入る前に、1つ強調しておきたい重要なポイントがあります。それは、「チャーン数を比較する前には、どのチャーンの話をしているのかきちんと把握しなければならない」ということです。

顧客チャーンか収益チャーンか。年次か月次か。グロスかネットか。

チャーン数を見る時は、以下のどれに当てはまるか確認しましょう。

- 収益 か 顧客 か

- 年次 か 月次 か

- グロス か ネット か

収益か顧客か 。これは分かりやすいですよね。前者は、あるコホートからの収益が特定の期間にどれだけ減ったかを測るやり方で、後者はあるコホートの有料ユーザーが特定の期間にどれだけ減ったかを測るやり方で。

年次 か 月次 か。これはチャーンを年次で見るか、月次で見るか、という意味です。この投稿内では両方ともどちらもよく使います。以下に示したのは、月次のチャーンと年次のチャーンで等価な数字を表すものです。式で表すと、

年次チャーン = 1 – ( 1 – 月次チャーン )^12

となります。.

気を付けなければならないのは、月次プランチャーンと年次プランチャーンを混同しないようにすることです(2つは違うものです)。

訳:月次チャーン 年次チャーン

グロスかネットか 。3つの中で一番ややこしいのはこれでしょう。グロス収益チャーンは、収益増加量を考慮しません(つまり、コホートのうちの何人かの顧客は、アカウントをアップグレードして、調査期間の初めよりも後のほうが多くを支払っているという場合が実際にあります)。一方でネットチャーンは収益増加を考慮します。

ですから、月次グロスチャーンが6%で、月次ネットチャーンが2%になる可能性があるのです。内容を確認せずに、2%の収益チャーンだけを見てしまうと、これを他の数字と比較することは困難になってしまうということです。これに関して、参考になる投稿が、 Chartmogul explaining it にあります。そうです、ネットチャーンは、低い数字が出る可能性があるのです。

では、理解が深まったところで、早速始めましょう。

要約

Tomasz Tunguzがシェアしている 、”セグメントごとの顧客アカウントチャーン率についての一般的な観察”は、分析されたベンチマークの3/4に当てはまりました。Totangoの調査からは、意味のある結論は引き出せません。それゆえ、3/4なのです。

訳:区分 月次顧客チャーン% 年次顧客チャーン%

中小企業

ミッドマーケット

大企業

Tomasz Tunguzより

訳:

[TABLE]

ACV=年次契約価値

以下はツイッターでいただいた、いくつかのメッセージやダイレクトメールです。

-

あなたがいる業界ならもちろん役に立つでしょう。 特に、他社との競争がそれほど激しくない業界や、顧客の選択肢が狭いためにその転換が容易でない業界では、チャーン率は低くなるでしょう。

-

あなたが追っているセグメントとチャーンはいまだにとても強い関係性があると言われています。 一般的に、高いACVは実際の販売/フィールドセールス、アカウントマネージャ、長期契約、などのことです。そして、論理的に低いチャーンになります。

-

スタートアップからのメッセージでこんなのを受け取りました。スタートアップは 中小企業セグセント(1,000ドル以下のACV)にあり、月次ユーザチャーンは1%~1.5%の間 であると言うのです。そうです、これは可能なのです。素晴らしい仕事をしています。このセグメントで多くの企業がターゲットにしているのは、3%~7%の間です。しかし、それよりもはるかに低くすることは可能です(しかもいいことですよね)。

Pacific Crestの調査

このベンチマークについて

David Skok and Matrix Partnerによって行われた Pacific Crestの調査 は、SaaS業界でも最も完璧で詳細なベンチマークです。現在、これより良いものは他にはありません(少なくとも公に発表されているものでは)。絶対に読んでください。

調査対象

このベンチマークは306社からの回答を元に作られました。

-

対象企業の収益の中央値が400万ドル。しかしその中で50社の収益は2,500万ドル以上、80社の収益が100万ドル以下

-

フルタイムの社員の中央値が46人

-

顧客人数の中央値が284人。その中で、25%の企業が1000人以上の顧客を有する

-

年次契約価値(ACV)の中央値が21,000ドル。その中で30%が5,000ドル以下で、20%が10万ドル以上

-

フィールドセールス、インサイドセールス、およびその混合モデルといった販売ルートを持つ企業がバランスよく混在

-

アメリカを筆頭に、世界中の企業が対象

ここで挙げているのはほとんどが、ソフトウェアを大企業やミッドマーケットのセグメントに販売している企業で、 おそらく中小企業を顧客にする企業は少ないでしょう(特に、収益2,500万ドルの以下の企業の結果のものは除外されています)。

結果

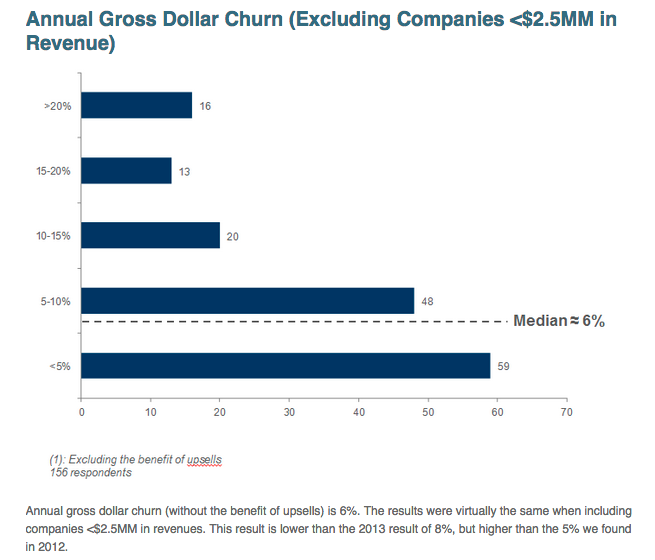

訳:年次グロスチャーン(収益2,500万ドルの以下の企業は除く)

(1)アップセルの利益は除く

156社が回答。

年次顧客グロスチャーン(アップセルの利益は除く)は 6%。この結果は、収益2,500万ドルの以下の企業を含めてもほとんどが変わりません。2013年の8%から下がりましたが、2012年の5%という結果よりは上がっています

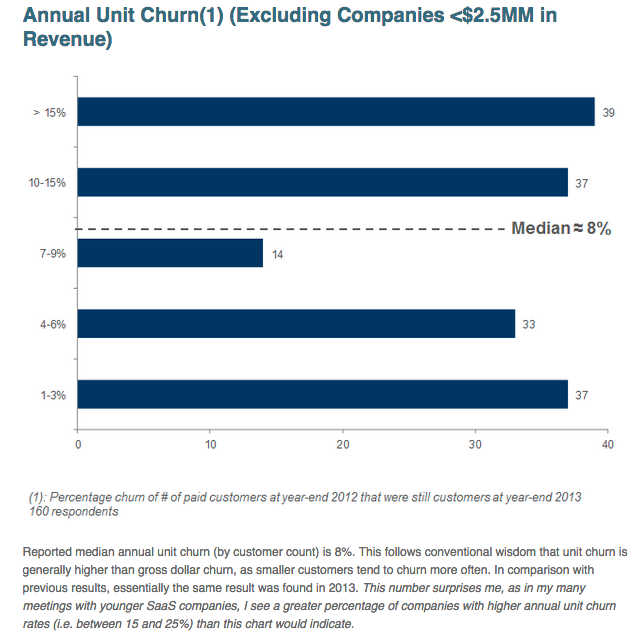

訳:年次ユニットチャーン(1)(収益2,500万ドルの企業を除く)

(1)2012年末の購買客の数のチャーンの割合は2013年末の数と同じ

160社が回答

報告された年次ユニットチャーンの中央値は(顧客の数で)8%。ユニットチャーンは一般的にグロスチャーンよりも高い傾向があり、解約する顧客は少ないです。以前の結果と比較すると、2013年の結果と基本的には同じです。この数字には驚きました。私が、まだ新しいSaaS企業とミーティングすると、このグラフよりも高い年次ユニットチャーン率の企業のほうがよくあるからです。(15%~25%の間)

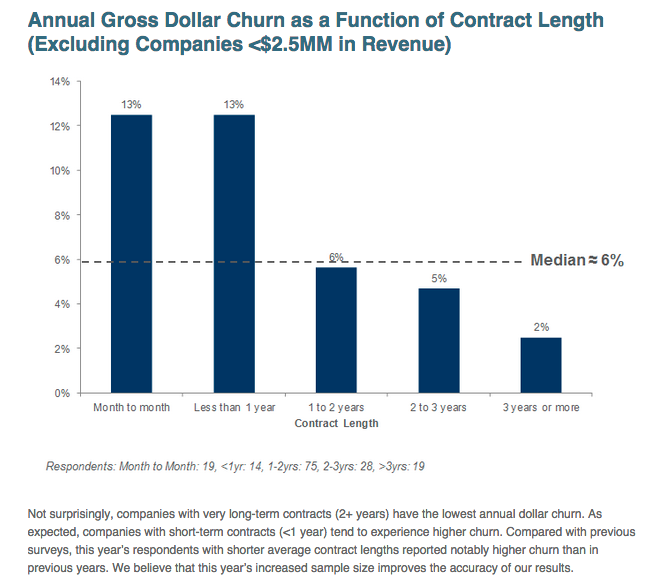

契約期間の機能としての年次グロスチャーン(収益2,500万ドル以下の企業は除く)

回答は、契約の長さが月ごとなのが19社、1年以下が14社、1〜2年が75社、2〜3年が28社、3年以上が19社

当然のことですが、長期の契約(2年以上)の企業の年次チャーンが一番低くなっています。そして、短期の契約(1年以下)の企業が高いチャーンの傾向があります。以前の調査と比べると、去年より今年のほうが、短期の契約期間と回答した企業のチャーンは高いと報告されました。今年はサンプルのサイズが大きくなり、調査結果が正確になったためであると推測されます。

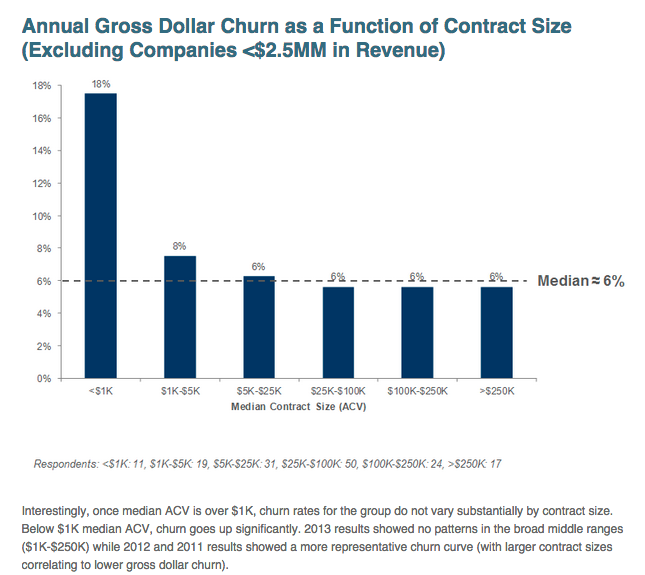

訳:契約期間の機能としての年次グロスチャーン(収益2,500万ドルの企業は除く)

回答は契約サイズの中央値(ACV)が、1,000ドル以下が11社、1,000~5,000ドルが19社、5,000~25,000ドルが31社、25,000~10万ドルが50社、10万~25万ドルが24社、25万ドル以下が17社

面白いことに、ACV中央値が1,000ドルを超えると、チャーン率は契約の大きさによる大幅な変動はありません。1,000ドル以下のACV中央値では、チャーンは著しく高くなっています。2013年の結果では、1,000ドルから25万ドルの範囲ではパターンはなく、一方で2012年と2011年の結果ではより典型的なチャーングラフとなっています(より大きな契約ほど、より低いグロスチャーンとなる)。

上記の2つのグラフをもう少し詳しく見ていくと、とても興味深いことが分かります。

-

1,000ドル以下のACV(年次契約価値)の顧客のチャーン率は、1,000ドル以上のACVの顧客よりかなり高くなっています。

-

1,000ドル以下のACVは通常、低価格のサルフサービスを提供するSaaS企業です。直販やインサイドセールスをあまり行っていない企業です。

コメント

チャーン数

-

年次グロスチャーンの中央値は6%。月次では0.51。

-

年次顧客チャーンの中央値は8%。月次では0.69。

ちなみに

-

2,500万ドルの以下の収益の企業は除外

-

年次契約価値(ACV)の中央値は21,000ドル(台)

-

各企業の顧客の数の中央値が284人

これらのチャーンの結果から、一般的なセールスやインサイドセールスで中規模企業を顧客としてターゲットにしているSaaS企業を象徴していると、推察できます。

訳:

[TABLE]

Open Startups

このベンチマークについて

私はチャーンのデータを “オープン”Saas企業 から取得しています(Saasというよりオンライン代理店であるOutreach Signalsを除きます)。

調査対象

訳注:

左から順に、

社名、経常利益(1,000ドル) 月次粗利チャーン 月次ユーザチャーン 月次1人あたり売上($) ACV($) 中央値 ACV($)

- 経常利益中央値 = 189,000ドル、平均 = 728,000ドル(Bufferの実績により、歪みが生じています)

- ACV中央値 = 552ドル、平均 = 941ドル

これらは主に中小企業をターゲットとするSaaSであり、Pacific Crestの調査と比べると、価格帯、ACVは低めで、立ち上がりからの日が浅いのが特徴です。

結果

-

月次グロス粗利チャーン中央値 = 11.1% ~ 年次75% (大きい)

-

月次ユーザチャーン中央値 = 5.4% ~ 年次46%

これらの企業では、粗利チャーンが顧客チャーンよりも高いことも分かります。Pacific Crestの調査とは正反対です。

結論

これらは興味深い数字です。なぜならSaaS企業は、早い段階から、低価格帯で、ミッドマーケットに比べると高いチャーン率(ユーザ、利益ともに)にある傾向が明らかだからです。予想どおりの結果です。

訳:

[TABLE]

Totangoの年次SaaS調査

このベンチマークについて

Totangoは顧客獲得のためのソフトウェアです(狙いのひとつはチャーンを減らすこと)。毎年、いくつかのベンチマークを使ってSaas企業の 調査 を行っています。

調査対象

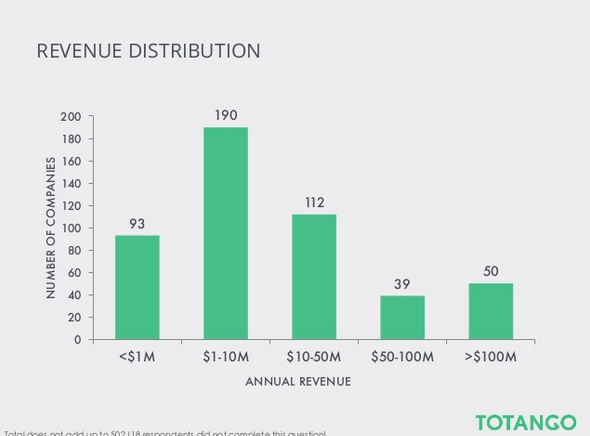

“SaaS専門企業500社”で、利益の分布は下図のとおりです。

訳: 利益分布

Y軸 企業数

X軸 年間利益

60%が年間利益1,000万ドル以下の企業です。

結果

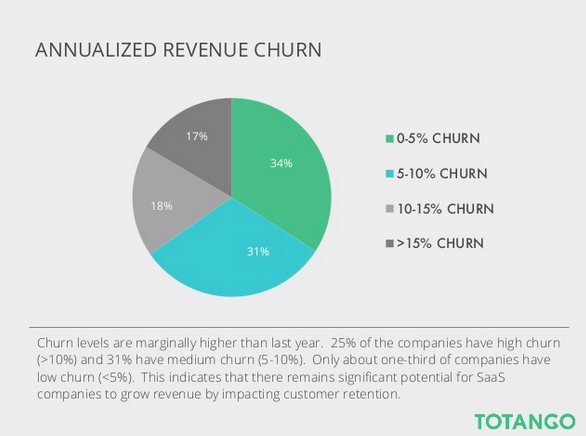

訳:粗利チャーン年換算

チャーンレベルは昨年よりもわずかに高い。25%の企業が10%以上の高いチャーンを持ち、31%が中間層(5-10%)である。低いチャーン(5%以下)を実現できた企業はたった1/3である。つまり、SaaS企業には顧客維持にインパクトを与えることによって、利益を伸ばせる余地がまだあるということだ。

まず問題は、この調査ではグロスについてなのかネットについてなのかが明言されていないことです。グラフではチャーンのマイナス率が示されていないので、おそらくグロスなのではと思います。

基本的に:

- 34%の企業の年次グロス粗利チャーンは5%より少ない(=月次0.43%)。

- 31%の企業の年次グロス粗利チャーンは5%から10%の間(=月次0.43% – 0.87%)。

- 31%の企業の年次グロス粗利チャーンは5%から15%より少ない(=月次1.3%)。

結論

残念ながらこれらの企業の詳しい概要やACVによるチャーンの分布に関する情報が少なく、リアルな結論を出すには至りませんでした。

Grooveのスモールビジネスコンバージョン調査

このベンチマークについて

2013年、カスタマーサポートソフトウェアGrooveは、スモールビジネスSaaSを対象にいくつかのベンチマークを用いて 調査 を行いました。

調査対象

“Product/Market Fitを満たし、6か月以上運営しており、最低1,000ドル(しかし500,000ドルより少ない)の月次経常利益がある712社が回答”。

- 平均経常利益 = 105,000ドル

- 平均ACV(B2B企業のみ)= 1,680ドル

結果

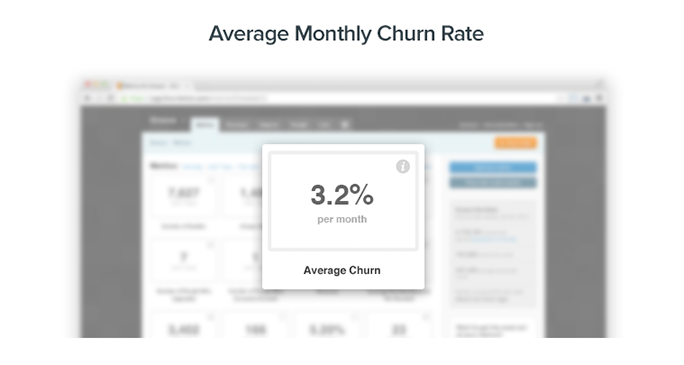

訳:平均月次チャーン率

またも問題はGrooveが何のチャーン(粗利か、ネットかグロスかユーザか)なのかを明確にしていないことです。特に彼らの調査の場合、設問が「あなたの企業のチャーン率は?」と、オープン過ぎるためなおさらはっきりしません。

ここでは月次ユーザチャーンを指すのだろうと考えました(文脈から)。

- 3.2%月次ユーザチャーン(=年次32%)

結論

この調査の参加企業は、データをオープンにしているスタートアップ(だいたい同程度のACVと経常利益)に非常に似ています。しかし、月次ユーザチャーンは3.3%と、スタートアップの5.4%よりも低くなっています。

しかし、あくまでこのデータがユーザチャーンであると仮定した場合で、各企業がどのようなルールでチャーンを計算しているかは分かりません。 この結果は注意して扱う必要があります。

訳:

[TABLE]

では、この数字から分かることは?

Tomasz TUnguzが、彼の”顧客アカウントチャーン率のセグメントごとの概観と所見”を示す 表 を公開しています。

訳:セグメント 月次顧客チャーン% 年次顧客チャーン %

中小企業

ミッドマーケット

大企業

これは私がSaaSスタートアップに日常的に見ている数字と変わりません。では4つのベンチマークと比べてみましょう。

Pacific Crest 調査:

- ミッドマーケット/大企業 セグメント

- 年次顧客チャーン中央値 = 8%~ 月次0.69%

これは、上の表の月次0.5 – 1%、6%-10%の顧客チャーンに当てはまります。

データをオープンにしているスタートアップ

- 中小企業セグメント

- 年次顧客チャーン中央値 46%~ 月次5.4%

これも、上の表の月次3-7%、31%-58%の顧客チャーンに当てはまります。

Totango

意義ある結論をここで導き出すことはできません。

Grooveの調査

チャーンの計算に関して、十分なコンテキストと情報が揃っていないことに注意してください。以下は、一貫して月次ユーザチャーンについてのデータであると仮定した場合の話です。

- 中小企業セグメント

- 年次顧客チャーン中央値 32%~ 月次3.2%

これも、上の表の月次3- 7%、31%-58%の顧客チャーンに当てはまります。

つまり、もしあなたの企業がProduct/Market Fit到達未満で初期のステージのスタートアップ(購買客がついて1-2年)であるなら:

- チャーンが激しく変動するのは普通です(それが毎月でも)。

- おそらく、上に述べた企業よりもチャーン率が高いでしょう。

もしあなたの企業がProduct/Market Fitに到達していて、2年以上運営しているなら:

- チャーン率が、同じカテゴリの企業よりも高い場合、その率を下げることに全力を注ぐべきです。

- チャーン率が、同じカテゴリの企業よりも低い場合、すぐ私に連絡すべきです。clement@pointninecap.com :-)

株式会社リクルート プロダクト統括本部 プロダクト開発統括室 グループマネジャー 株式会社ニジボックス デベロップメント室 室長 Node.js 日本ユーザーグループ代表

- Twitter: @yosuke_furukawa

- Github: yosuke-furukawa